Повече от всякога свързването на правилните автомобили и точните клиенти е ключът към успеха.

2020 г. беше година на предизвикателство за пазара, дори ако дейностите втора употреба са поддържали разумно ниво на производителност. Въпреки това, както за много аспекти на обществото, Covid е фактор за ускорение за много аспекти. В днешната ситуация волатилността на европейските пазари никога не е била толкова висока, създавайки широк спектър от възможности за купувачи и продавачи, ако и двамата използват правилните инструменти.

За този анализ проучихме превозните средства, продадени на търг от OPENLANE през миналия ноември, декември и януари. За всеки от тези автомобили сме изчислили тяхната пазарна стойност (цена на потребителите) и време за продажба (средни дни на склад), използвайки Gocar Data, най-голямата платформа за наблюдение на пазара в Европа, като справка.

Тъй като се фокусираме върху автомобилите, продавани на търг от OPENLANE, това не е пълен анализ на пазара, но е изчерпателно покритие на превозните средства, открити в платформата. Това са типични трансгранични продажби, което прави това подходящ подход към нашата дейност.

Панорамна визия на европейския пазар

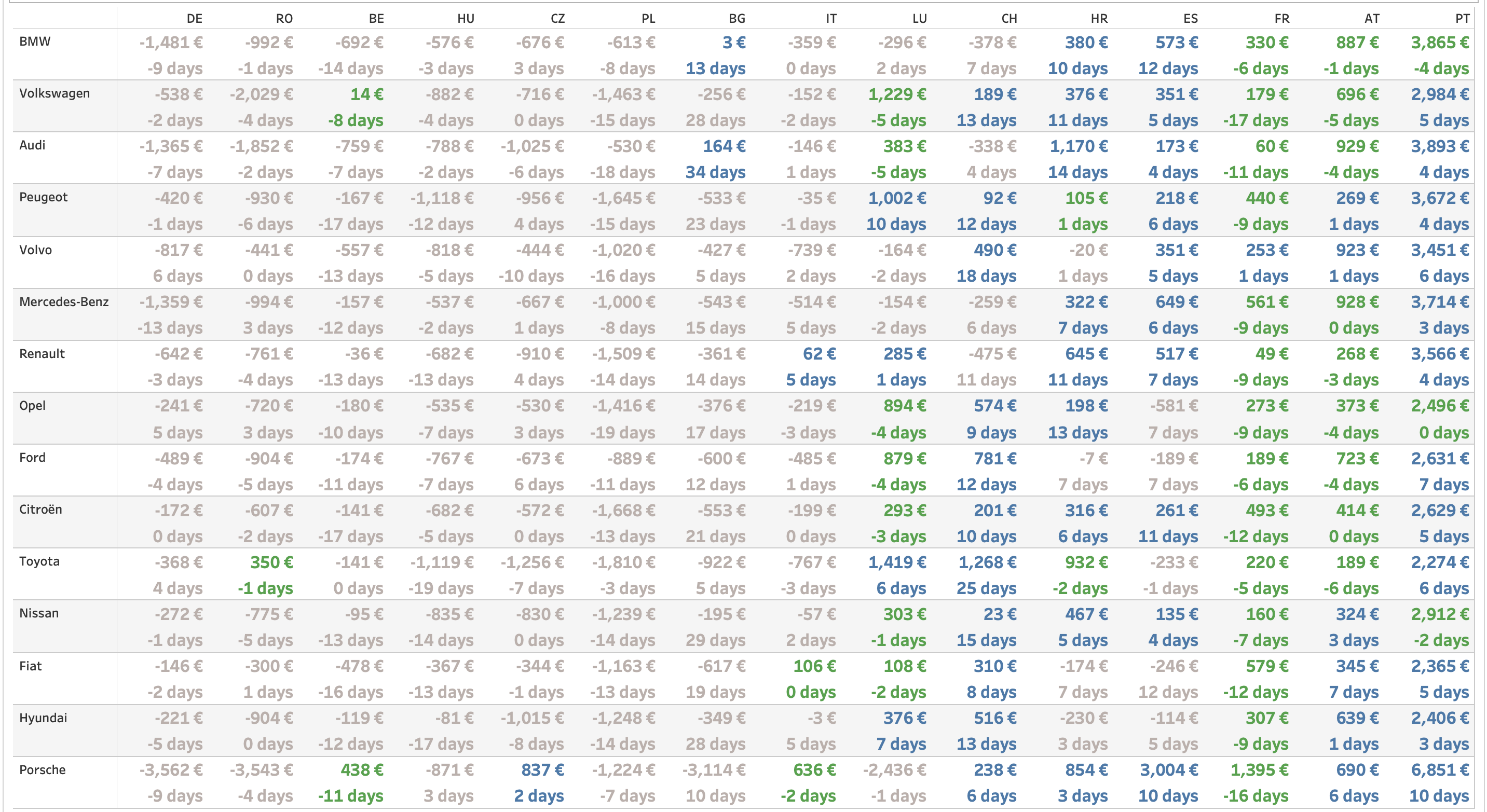

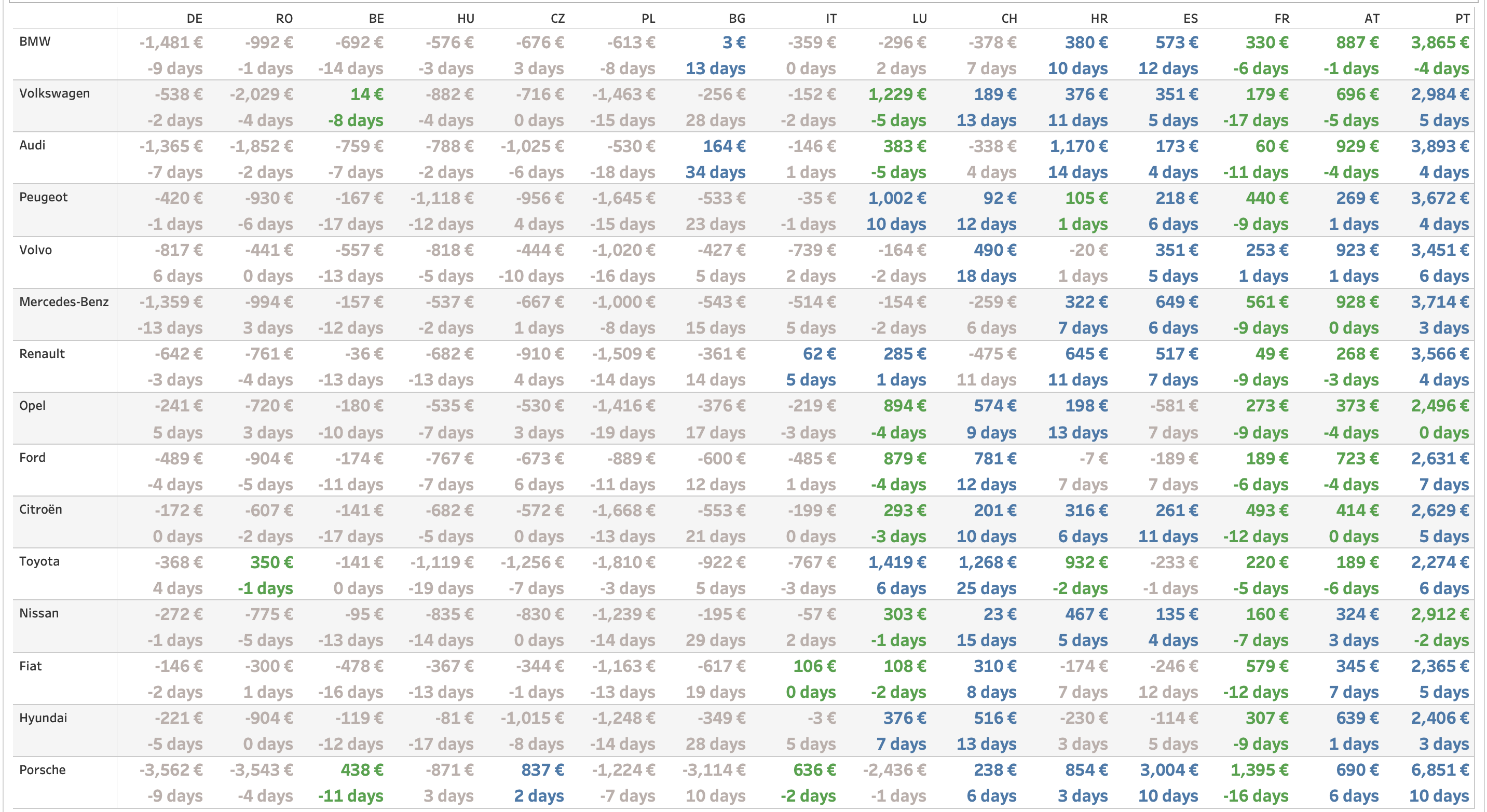

Следните таблици показват представянето на всяка страна спрямо средното за Европа. Откроихме в синьо страните, за които средната пазарна стойност е по-висока от общата цена. И в зелено, ние идентифицирахме марките, при които стойността, но и времето за продажба се представят по-добре от останалите страни.

На пръв поглед виждаме, че 3-те „най-горещи“ държави за последните 3 месеца са Франция, Австрия и Португалия. Последните две далеч се представят по-добре за основните ни марки. По-точно Австрия има силно време за продажба (по-малко дни на склад), докато Португалия превъзхожда Европа по пазарна стойност. Това обаче не означава, че трябва да се фокусираме само върху тези 2 пазара. Както ще видим по-нататък, ситуацията е по-нюансирана, ако се задълбочим в анализа. Освен това, тъй като тези 2 държави имат доста ограничен местен пазар поради размера на страните, те няма да могат да поемат целия обем, идващ от цяла Европа.

Едно от ключовите поуки от тази месечна таблица е волатилността. Само за един пример, Белгия превъзхождаше Европа за Toyota през ноември, но не и през следващите 2 месеца. От друга страна, същият пазар беше по-висок за Volkswagen през декември и януари. Повече от всякога, днешната истина не винаги е утрешна! Само внимателно проследяване позволява на играчите на пазара да вземат по всяко време правилните решения.

Една и съща марка, различно поведение

Ако се потопим малко по-дълбоко в анализа, ще видим, че ситуацията, както казахме преди, е по-нюансирана.

Например, когато се фокусираме върху различните модели в рамките на дадена марка, виждаме ясни разлики в класирането на страните за най-висока пазарна стойност.

BMW показва интересен профил за този анализ. Класирането на Португалия като най-висока страна остава правилно, но виждаме, че за серията X (X1 & X3 в този топ 10) Холандия предлага дори по-висока пазарна стойност на клиентите. Португалия дори не е в топ 3 за X3.

Все още фокусирайки се върху типовете каросерии, можем ясно да видим, че през последните 3 месеца Австрия предлага най-добрите възможности за ценообразуване за LCV в рамките на моделите на Volkswagen (Transporter & Caddy).

Времето… е всичко!

Както вече видяхме, ситуацията може да варира държава по държава, модел по модел. Но също така виждаме вариация месец след месец.

Анализирайки моделната гама на Mercedes, можем да видим промени. Само пример: за клас E Break Австрия беше начело в класацията за декември и януари, но беше едва на трета позиция през ноември. Холандия беше на второ място през декември за CLA Shooting Brake, но напусна топ 3 на следващия месец.

Стрелба по движеща се цел…

В заключение, важно е нашият пазар да разбере основните предизвикателства, пред които сме изправени. Възможна е продажба на правилния автомобил в точния момент за подходящата публика. За вас като продавач това е най-добрият начин да оптимизирате финансовата възвръщаемост.

В същото време за купувачите разбирането на правилния продукт за техния местен пазар е най-добрият начин да се съсредоточат върху правилните превозни средства и да създават стойност.

Използването на изчерпателни пазарни данни също е голяма помощ за идентифициране на най-добрите възможности. В сложната икономическа ситуация, пред която сме изправени днес, интелигентността е повече от всякога критичен актив. Чрез свързването на голямо предложение за превозни средства с широк кръг купувачи от няколко пазара, OPENLANE увеличава шанса за оптимизиране на резултата от продажбите.